私が日興コーディアル証券(現SMBC日興証券)銀座支店営業課を早期退職し、独立系金融アドバイザー(現IFA)となったのは1998年、33歳の時でした

当時、証券では山一証券、三洋証券、銀行では北海道拓殖銀行 が破綻

金融界ではリストラが急務になっており、それに乗じて割増早期退職手当付きの退職金を受け取りました

退職金として自分のお金としては見たことのない桁の金額が銀行に振り込まれてきました

さあ、どうするべきか?

私の経験も含めFP、金融アドバイザーの視点からお話していきたいと思います

目次

- 早期退職金の使い方は人生の分岐点

- どうすれば良いか決められない人に伝えたい3つの視点

- 山登りの戦略から波乗りの戦略へ

- 30分の電話相談であなたがやるべきことがわかる

- 安全を求める方はご遠慮ください

- まずは無料資産運用相談ご予約を

早期退職金の使い方は人生の分岐点

通常の退職金は概ね60歳以降にもらうことが多いと思います

定年退職、セカンドライフといった新しい人生、余生というものを送るため慎重な資金計画が求められます

ここからチャレンジングな人生設計はなかなか難しい

しかし、早期退職金となると話は違ってきます

受け取りが名前通り早期なわけですから、年齢も若く、気力・体力とも十分という方も多いでしょう

この早期退職金を住宅ローン等借入金の返済に回すか、貯蓄するか、投資・資産運用するか、自分でビジネスを始める軍資金にするか……

人生の中でほぼ初めて見る大金、この使い方が今後の人生に大きく影響することは当然のことです

どうすれば良いか決められない人に伝えたい3つの視点

どう使おうが私の勝手!!

そのとおりですが、こんな何が起きるかわからないご時世ですから参考に聞いてください

私は独立系金融アドバイザー(IFA)でありながら、FPの資格、証券アナリストの資格を持っており、自分自身でこのWEBサイトを運営していることから

「早期退職金を受け取ったので資産運用を始めたいんですが……」

という問合せを時々いただきます

そんな折、重要と考えるのが

- 新しい仕事

- 年齢

- 性格

です

新しい仕事

早期退職金を受け取るということは、当たり前ですが会社を退職するということです

概ね以下のどれかに分類されると思います

- そのままリタイアする

- 新しい会社に就職することが決まっている

- これから就職先を探す

- 個人事業主として働く

- 起業する

個人的には2が資産運用を始めるのに最も適していると考えています

安定したキャッシュフローがあって、それで生活がまかなえれば資産運用のための資金に後から手をつけたりしないで良いからです

逆にいうと、それ以外は積極的な資産運用はあまりお勧めではありません

年齢

年齢は重要ですが過去常識とされた60代定年、セカンドライフという考えにあまり固執する必要はないと思います

現在の日本の社会保障制度は「サザエさん」が誕生した戦後間もないころに作られているため、現代社会にそぐわなくなっています

生物学的に言うと1946年に54歳の波平さんと2016年の74歳は生物学年齢が同じだそうです

「波平さん」理論で高齢化問題は雲散霧消ー日銀調統局長が描く対処法

よって、70歳ぐらいまで元気に働くことは普通であり、そのことを理解した上で、退職金の資産運用を考えるべきだと思います

性格

資産運用というのは人それぞれの性格が顕著に現れます

人の意見を聞かない人、人の意見に流される人、楽観的な人、悲観的な人、etc……

元々の性格もあると思いますが、後天的な性格として様々な場面で成功を積み重ねてきた人は投機的(リスク愛好的)、そうでない人は慎重(リスク回避的)になりがちです

どちらも過度になりすぎないようコントロールが必要です

資産運用においてもスポーツ選手のように客観的にフォームを見てくれるコーチとしてFPやIFA等の信頼できるアドバイザーが見つかれば心強いと思います

ちなみに人は基本的に保守的だということ、失うことは得ることの2倍ショックであるということは覚えておいたほうが良いでしょう

それはどんな性格の人でも違いはありません

山登りの戦略から波乗りの戦略へ

戦略の意味

よく資産運用戦略などと言って、分散投資だとか長期投資とかが語られますが、個人的にこれらは「戦略」という意味を取り違えていると考えています

そもそも「戦略」とは何か?

「戦略」とは何かをすることではなく、何をしないか……

「戦い」をいかに「略す」かという思考です

「いかに戦うか」ではなく「いかに戦わずして目的を達成する」のかが重要です

戦略思考のパラダイムシフト

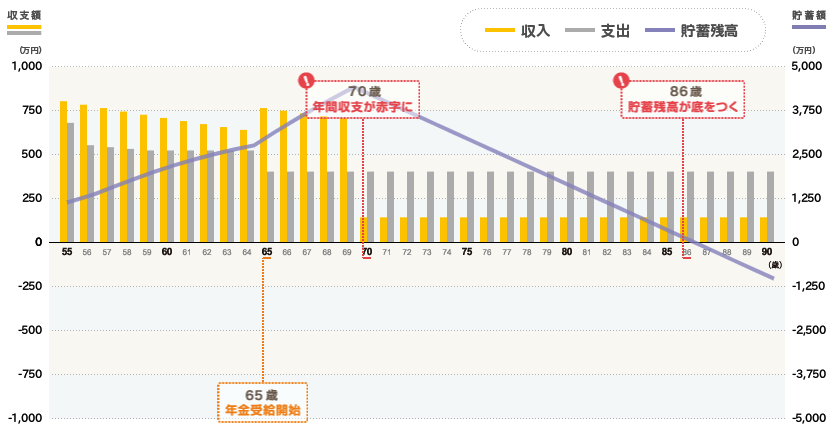

FP(ファイナンシャルプランナー)の業務として「ライフプラン表」というものがあります

将来のキャッシュフローを予測するために、何歳で定年を迎え、いつから年金をいくらもらい、年率○%で運用すると、何歳で金融資産はマイナスになりますねというやつです

FP協会ライフプラン診断サンプルより

このように資産運用のゴールを決めて運用戦略を考えることをゴールベースアプローチといいます

このゴールベースアプローチは最近の流行ではありますが、私はこの戦略は現代においてふさわしいものではないと考えています

なぜか?その理由を『知性を磨く』田坂広志著の一節より紹介します

これまでの戦略思考は「山登りの戦略思考」とでも呼ぶべきものであった。

すなわち、あたかも山に登るときのように、地図を広げ、地形を理解し、目的とする山頂を定め、その山頂に向けて、どのルートで登っていくかを決めるという戦略思考であった。

しかし、世の中の変化が急激かつ非連続になり、企業や組織をめぐる環境が予測不能な形で目まぐるしく変化する時代を迎え、これまでの「山登りの戦略思考」では、その環境変化に対応できなくなった。

では、こうした時代に、どのような戦略思考が求められるのか?

「波乗りの戦略思考」である。

すなわち、あたかもサーフィンで波に乗るときのように、刻々変化する波の形を瞬時に体で感じ取り、瞬間的に体勢を切り替え、その波に上手く乗りつつ、目的の方向に向かっていくという戦略思考である。

端的に言えば、変化の激しいこれからの時代には、3日前に立てた戦略が、すぐに古くなってしまう。したがって、環境変化が緩やかに起こるという前提での「山登りの戦略思考」では現実に対処することができず、刻々変化する環境に瞬時に対処していく「波乗りの戦略思考」へと、戦略思考のパラダイムを変えなければならない。

『知性を磨く』P.141

そう、つまりゴールベースアプローチは典型的な「山登りの戦略思考」だと考えるからです

戦略的反射神経

それでは資産運用の戦略をどう考えるべきでしょうか?

ここでも『知性を磨く』田坂広志著から読み解くと

「山登りの戦略思考」=論理的

「波乗りの戦略思考」=直感的

つまりは論理的なベースを持ちながら、判断は直感的という戦略的反射神経が求められるということです

このような反射神経は本を読むなどの“知識”では残念ながら身につきません

必要なのは自身で何度も繰り返した経験でのみ身に付く“知恵”だということです

30分の電話相談であなたがやるべきことがわかる

早期退職金が特別なのは概ね初めて大金を持つということです

一人で何か投資本を買い込み「知識」を詰め込み投資を始めて様々な経験を積み重ねていく方法はオーソドックスな方法ですが、多くの時間と労力を要するのも事実です

身近な信頼できる投資経験者に相談するという手もないではありませんが、自身の資産を知り合いに明かすことは躊躇われる人も多いでしょう

また、報酬の発生しない投資相談はトラブルの元ですし、無資格者が投資相談において報酬を受け取れば違法になることも考えられます

結局、銀行・証券会社等の金融機関や独立系金融アドバイザー(IFA)などに相談するのが良策だと思われます

ただし、これら金融業者は担当者のノウハウや倫理観に大きなバラツキがあります

いきなり一つのところに決めずに、いくつか相談してみて自分との相性を見るのが良いでしょう

まずは、上記に該当するようなアドバイザーにメール・電話・直接訪問等アプローチしてみて話を聞いて見てはいかがでしょう

最初にアプローチしてから返信までの時間を見るだけでも、どれだけ大事に扱われるかの参考指標になると思います

ちなみに様々な規制があってメールでの資産運用相談は受けられないのが普通です

私のところもメールは予約等のみで、実際の相談は電話(ビデオ通話含む)・対面で行います

概ね30分ぐらいの相談でだいたいの方向性を示せるかと思います

安全を求める方はご遠慮ください

資産運用というのは多かれ少なかれリスクを取ってリターンを得るという行動です

たまに、そんなすごい利益は考えてないから、できるだけ安全に年率3%ぐらいで運用したいという方がいます

しかし、ご存知のように世はマイナス金利の時代です

安全資産でそんな利回りは夢の世界です

金融に詳しい方は、いや、株式の期待リターンは5%ぐらいあるじゃないかとおっしゃるかもしれません

しかし、それは過去のデータからの類推であって今後も同様であるかはわかりません

世の中は諸行無常、常に変化しており資産市場では金融資産の種類により、その時々で高いパフォーマンスと低いパフォーマンスのゆらぎが生じています

そんな中で時代の変化を感じ取り、その時々において適切な資産運用を行っていくのが現代的アート志向の資産運用だと私は考えています

私は巷言われるインデックスファンドETFで長期投資等が安全だと考え思考停止することが最も危険であり、常にリスクを意識して警戒を続けることがむしろ安全ではないかと考えています

ですので、安全や安心のみを期待される方は大変申し訳ないのですが、ご相談されても満足いく回答はできないと思いますので、ご遠慮いただけたらと存じます

まずは無料資産運用相談ご予約を

上述の内容を踏まえて、相談したいという方

まずは以下、資産運用の無料相談(要予約)

よりご連絡をお待ちしております

皆様とお話し、オーダーメイドで個々人に合った資産運用アドバイスができることを大変楽しみにしています